Investování do nemovitostí rovná se matematika plus kontakty

„Investování do nemovitostí rovná se matematika plus kontakty. Pokud vám někdo prodává navoněné kanceláře s křišťálovými lustry, víc peněz vám nevydělá."

Tomáš Trčka kupuje nemovitosti už dvacet let. Šest let vedl největší český nemovitostní fond Reico, tři roky seděl v představenstvu dalšího velkého hráče, Investiky. Letos pak společně s finanční skupinou Partners založil fond Trigea, který zprostředkovává investování do nemovitostí široké veřejnosti. Stačí pětistovka měsíčně.

Jeho byznys stojí na výborných kontaktech, bez kterých by se nikdy nedostal k lukrativním nabídkám. O zbytek se postará Excel. Bez váhání se svěřuje, že mu marketingové řeči nikdy moc nešly. Slova jako luxusní, unikátní, nadstandardně výkonný do jeho světa nepatří. „Důležité je být v pravou chvíli na pravém místě, rychle se rozhodnout a dodržet, co slíbíte.“ Základní pravidla byznysu platí, ať už kupujete chalupu na Sázavě, nebo obchodní centrum za stovky milionů.

Před deseti lety jste si jako šéf investiční společnosti Reico v jednom rozhovoru posteskl, že vám v Česku chybí konkurence.

Myslel jsem to vážně. Provozovali jsme tehdy jediný velký fond zaměřený na reality. Strašně těžko se nám vysvětlovalo, že investice do nemovitostí dává smysl. Pomáhalo nám, že jsme fungovali pod hlavičkou největší české banky, ale investoři se ani tak nehledali snadno. Báli se. Nevěřili nám, protože jsme byli jediní.

Jak to vidíte dnes, kdy si můžou investoři vybírat z desítek nemovitostních fondů?

Konkurence dospěla. A možná je fondů až příliš. To ale jen ilustruje, že jsme měli pravdu. Do nemovitostí ročně tečou desítky miliard korun jak od malých, tak institucionálních investorů.

Proč?

Protože vydělávají a drží rozumnou míru rizika. Takhle nějak jsme si to v roce 2006 představovali. Velký počet fondů navíc přináší mnohem větší mediální pokrytí a to přivádí další klienty. Pokud by v Česku pořád existoval jediný fond, boom by nepřišel.

Ale pomáhají i vnější faktory: záporné sazby u dluhopisů a v posledních letech nulové zhodnocení peněz na finančním trhu. Jednoduše nebylo kam jinam peníze dát. A tak lidi objevili nemovitosti. Čas ukáže, jestli jsou správnou volbou, ale zkušenosti ze zahraniční jsou jasné: nemovitosti drží hodnotu a vydělávají. Americké penzijní fondy spravující stovky miliard dolarů mají v realitách uložených deset až dvacet procent portfolia.

Prošel jste si krizí roku 2009, kdy i v Česku skokově poklesly ceny komerčních nemovitostí o desítky procent, protože banky ze dne na den osekaly financování. Co se může pokazit dnes?

Vždycky se může něco pokazit, ale myslím, že jsme se v Česku poučili. Pokud kupujete komerční nemovitost, je pro vás hlavním indikátorem kupní ceny, kolik budova vynáší na nájemném. Riziko samozřejmě představuje dlouhodobá ekonomická krize, za které by firmy začaly bankrotovat. Klesla by obsazenost a ceny nájemného, a v důsledku toho i cena baráku. Nic ale nenasvědčuje tomu, že by se měla opakovat situace z roku 2008.

Řídíte nemovitostní fond zaměřený na komerční nemovitosti. Proč padla volba právě na ně?

Je to čistá matematika. V Česku zatím neexistuje trh nájemního bydlení, který by vyhovoval rezidenčním fondům. Nemovitostí fondy disponují obrovským množstvím peněz, a tak nedává ekonomický smysl kupovat jednotlivé byty. Za měsíc byste jich musel koupit desítky. Velké developerské projekty určené pro pronájem v Česku zatím nevznikají. Respektive vznikají, ale většinou jsou nemovitosti uložené v privátních fondech developerů a vy se k nim jako investiční společnost nedostanete. U komerčních nemovitostí navíc nehrozí regulace nájemného, o níž se teď mluví třeba v Německu.

A samozřejmě taky víc vydělávají. Zatímco u rezidenčních bytů musíte být spokojený se třemi procenty ročně, u komerčních nemovitostí není zas tak obtížně dosáhnout šestiprocentního nebo i vyššího ročního výnosu. Na druhou stranu je rezidenční bydlení obecně méně rizikové. I v krizi potřebuje každý někde bydlet.

Jak vlastně hledáte vhodné nemovitosti?

Obecně jsou tři možnosti. Buď si nemovitost postavíte sám, to dělají některé fondy kvalifikovaných investorů. Nebo máte síť kontaktů a hledáte nemovitosti, které nejsou na trhu k mání, tedy takzvané off-market deals, a dohodnete se s majitelem napřímo. To je ideální stav. Poslední volbou je nákup přes prostředníky a poradce.

Takže využíváte svých dlouholetých kontaktů, chodíte na obědy a hledáte, co by mohlo do skládačky zapadnout?

Networking je klíčový. Ale využívám i poradce a prostředníky.

V červenci Trigea koupila první nemovitost, kancelářskou budovu Louvre kousek od Radlické. Kolik vydělává?

Za první půlrok jsme dosáhli čtyřprocentního zhodnocení fondu. Samotná nemovitost vydělává víc, okolo deseti procent za rok. S touhle akvizicí jsem opravdu spokojený. Louvre má stoprocentní obsazenost, průměrný nájem 380 korun za metr čtvereční a skvělé portfolio nájemníků. Nedávno jsme dopronajali poslední volná garážová stání a kanceláře jsou všechny obsazené.

Kolik jste za budovu zaplatili?

Očekávání prodávajícího byla hodně vysoká, ale nakonec jsme se dohodli. Přesnou částku sdělit nemůžu, ale zaplatili jsme něco mezi třemi a čtyřmi sty miliony korun, 65 procent financovala banka. Šlo to velmi rychle, za tři měsíce bylo hotovo.

Kam koukáte dál?

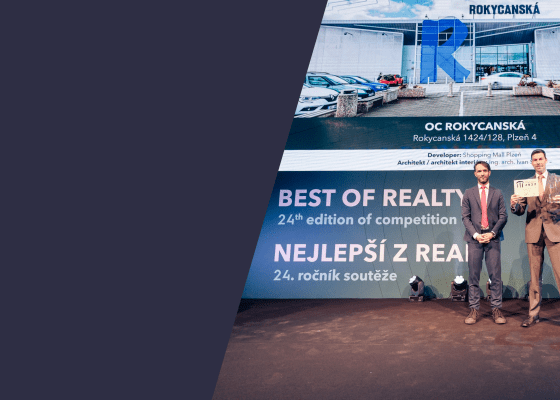

Podepsali jsme exkluzivitu na dvě menší a jedno velké retailové centrum mimo Prahu.

Takže nehledáte jen kancelářské prostory?

Ano i ne. Hledáme především dobrý výnos. Koukáme se jak po kancelářích, tak po obchodních centrech. Momentálně se vyhýbáme skladům, které jsou citlivější na ekonomické výkyvy.

Zisk pro investory bude podobný jako u Louvre?

Podstatně vyšší. Jinak bychom zůstávali v Praze. Obchodní centra jsou obecně výnosnější než kancelářské budovy, navíc hodně pomůže, že jsou všechny nemovitosti mimo Prahu.

Jaký výnos chcete klientům přinášet?

Dlouhodobě bychom se měli pohybovat mezi pěti a sedmi procenty ročně.

Fungujete tři čtvrtě roku. Kolik peněz jste získali od investorů?

Zhruba 350 milionů korun. Za tři roky bychom chtěli být na pěti miliardách. Může to znít ambiciózně, ale řada klientů si nejprve počká, jak se fond rozjede, a investují, až když vidí výsledky. Přitom to není úplně správná strategie. Management malého fondu je mnohem flexibilnější a efektivnější a většinou dosahuje vyšších výnosů než zavedené fondy.

Investiční horizont je pětiletý?

Ano.

Mohu investici ukončit předčasně?

První tři roky od založení fondu z něj nemůže odejít nikdo. Takovou klauzuli využívá většina nových fondů, aby mohly investovat veškeré vklady klientů a nemusely držet hotovost. Po třech letech od založení fondu můžete odejít kdykoliv bez povinnosti platit výstupní poplatek. V tom jsme mnohem benevolentnější než konkurence. Věříme si.

Jaký je vstupní poplatek?

Maximální tři procenta. Nad 250 tisíc platíte 2,5 procenta a při investici vyšší než půl milionu jen dvě procenta. S ohledem na zhodnocení fondu máte vše zpět během pár měsíců.

Jak se liší pravidla hry mezi retailovými podílovými fondy, jako je Trigea, a fondy kvalifikovaných investorů?

Při výběru nemovitostí nehraje typ fondu zásadní roli. Hlavní rozdíl je v regulaci. Osmdesát procent našich akvizic musejí být hotové stavby s fungujícím nájemním byznysem. Na to fondy kvalifikovaných investorů koukat nemusejí, proto často kupují pozemky a staví samy. To nese vyšší výnosy, ale taky vyšší riziko. Nám zákon jasně říká, že nemůžeme vydělávat na spekulacích okolo růstu cen, protože naším byznysem je vydělávat na nájemném. Retailové fondy navíc musejí ze zákona držet minimálně 20 procent v hotovosti.

Zdroj: https://finmag.penize.cz/investice/412151-nemovitostni-fond-trigea-necekame-na-inzeraty